居民综合所得应纳税所得额=每一纳税年度的收入额-60000-专项扣除-专项附加扣除-依法确定的其他扣除针对第一种计算方式,有两种方案:【方案一】1)新建年终奖薪资方案,按月扣税2)增加年终奖,工作月数

【用友NCC产品应用案例】各版本年终奖计税及系统应用

1、引言

税务总局关于延续实施全年一次性奖金等个人所得税优惠政策的公告,为了进一步减轻纳税人负担,《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)规定的全年一次性奖金单独计税优惠政策,执行期限延长至2023年12月31日。2023年12月31日前获得的全年一次性奖金,可以合并在月工资里计税,也可以单独按年终奖计税方法计税。2023年12月31日后获得的全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

2、应用场景及问题描述

本文针对全年一次性奖金2中计税方法分别看下系统如何设置。

3、解决方案

3.1 NC5版本

2023年12月31日前,居民个人取得全年一次性奖金的计算方式可以分为以下两种:

(1)全年一次性奖金收入除以 12 个月得到的数额,按照通知所附按月换算后的综合所

得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。

计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数。

(2)居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

居民综合所得应纳税所得额=每一纳税年度的收入额-60000-专项扣除-专项附加扣

除-依法确定的其他扣除

针对第一种计算方式,系统设置如下:

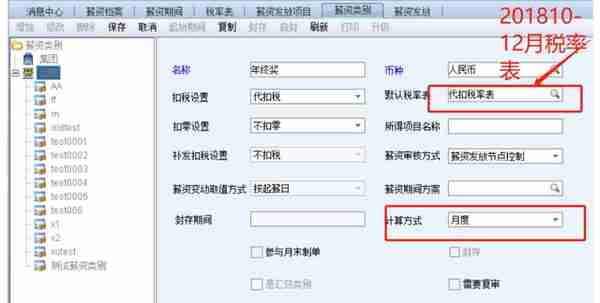

1、新建年终奖类别,设置如下图:

2. 在薪资档案中维护人员。

3. 在薪资发放中将当月工资全部替换为 5000。

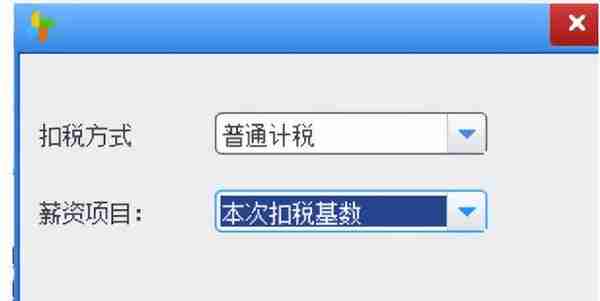

针对第二种计算方式,在薪资发放项目下加一个年终奖的薪资类别,勾上扣税。

3.2 NC6版本

2023年12月31日前,居民个人取得全年一次性奖金的计算方式可以分为以下两种:

(1)全年一次性奖金收入除以 12 个月得到的数额,按照通知所附按月换算后的综合所

得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。

计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数。

(2)居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

居民综合所得应纳税所得额=每一纳税年度的收入额-60000-专项扣除-专项附加扣

除-依法确定的其他扣除

针对第一种计算方式,有两种方案:

【方案一】

1)新建年终奖薪资方案,按月扣税

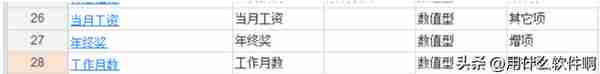

2)增加年终奖,工作月数及当月工资:

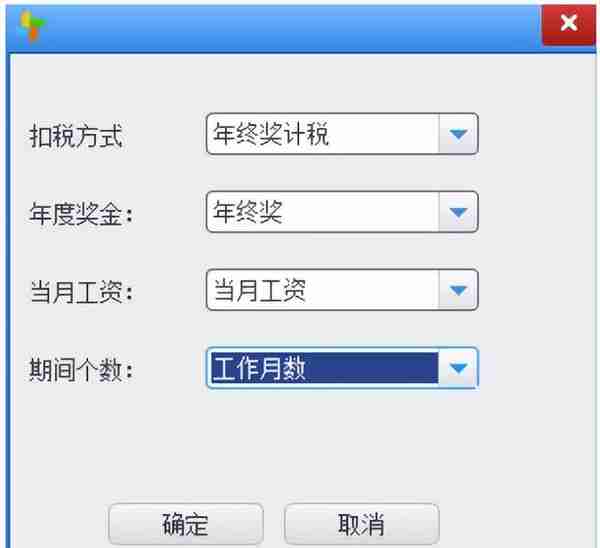

3)设置本次扣税为年终奖扣税函数:

4)在薪资档案中增加发薪人员,并维护税率表为月度的税率表。

5)在薪资发放中将当月工资替换为 5000,工作月数为 12。

【方案二】使用没有起征点的年税率表及原月扣税函数

1)新建年终奖薪资方案,按月扣税

2)在薪资发放项目中增加年终奖(扣税)。

3)在税率表中增加年税率表,税级上下级期间同年税率表,费用扣除为 0,速算扣除数为

年税率表除 12。

4)个人所得税用原来的扣税函数

针对第二种计税方式,直接加一个年终奖的薪资项目,勾上扣税即可。

3.3 NCC版本

NCC全年一次性奖金按应纳税额=全年一次性奖金收入×适用税率-速算扣除数方法计算和NC6版本部分的方案二设置一样