我在年初有跟大家预警过,假如今年出现所有资产价格同步下跌,包括原油和黄金也同步大跌的话,那么有可能是世界金融危机爆发的一些征兆

9月23日,全球金融市场惨遭“黑色星期五”,几乎所有金融资产价格都在下跌,唯独美元是在涨。

可以看到,不但全球股市在周五是下跌的,还有各大主要货币都出现大幅贬值。

并且,全球债市、大宗商品、石油、黄金,等全球主要金融市场,全都出现大跌。

这已经有些“流动性危机”的征兆。

这预示着,这场世界金融危机有可能已经爆发。

本文会来做一个综合分析,欢迎大家长按点赞支持。

(1)汇市

周五的全球外汇市场波动巨大。

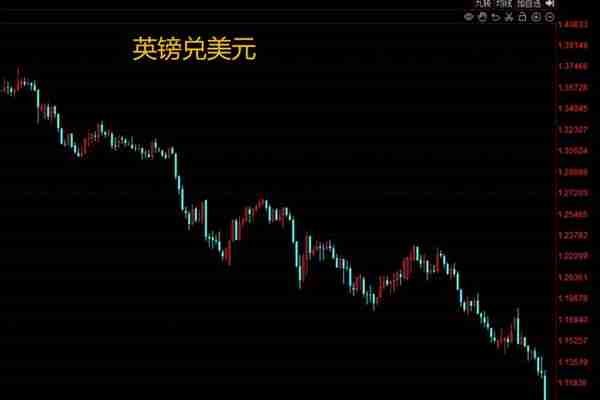

其中以英镑最为夸张,出现单日贬值3%的巨大跌幅,这是把汇率都跌出股票的感觉了。

英镑过去一年也是从最高的1.42,一路贬值到昨晚最低的1.084,已经贬值了23.6%,快要赶上日元的贬值幅度了。

英镑按照这种跌法,都开始直奔跟美元1:1的汇率了,要步欧元后尘。

而欧元前段时间在1:1的汇率上挣扎一段时间后,最近也已经彻底跌破跟美元1:1的汇率,已经贬值到0.97,欧元已经不如美元值钱。

过去一年,欧元的贬值幅度也达到了21%。

而世界主要货币里,过去一年贬值最大的日元,从去年1月至今的最大贬值幅度是达到惊人的29.7%。

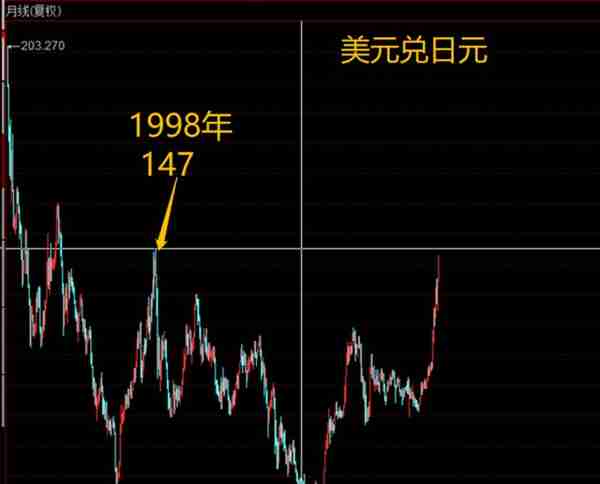

在本周四,美联储激进加息后,日元是一度贬值破145这个重要关口,这次日本坐不住了,为阻止日元急速贬值,日本采取了买进日元卖出美元的干预汇市措施,这是日本时隔24年首次干预汇市。

上一次是1998年,亚洲金融危机爆发的时候,当时日元是一路贬值到147。

所以,这次日元贬值破145的时候,日本央行会出手,也就不奇怪。

周五晚上,全球汇率都出现如此大的波动,我们汇率也很难幸免。

人民币汇率在晚上已经一度贬值到7.14。

在短短一个月时间里,人民币汇率也是连破数个重要关口,近期的贬值力度还是比较强的。

今年人民币最大贬值幅度也达到11.7%,虽然相对欧元、英镑、日元来说,仍然还是升值的,但对美元的这个贬值幅度也还是比较大的。

考虑到今年美联储还有两次加息,预计可加息的空间是100基点-120基点,年底就将把利率加息到4%,面对美联储如此激进加息,我们想要守住7.2这个重要关口,目前看还是不太乐观。

(2)股市

周五全球股市的跌幅整体不算大,但是最近十几天,全球股市都出现一波较大的跌幅。

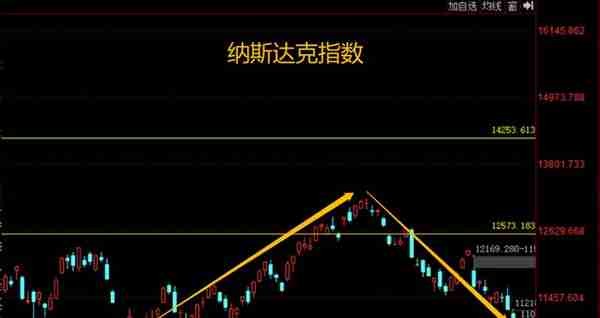

美股从6月16日见底后,一路涨到8月16日,刚好也是反弹了两个月,然后,就从8月17日开始一路下跌,直到现在,已经又快跌出新低了。

欧洲股市则更惨一些,已经跌出新低了。

港股因为跟美元体系关联太深,也是已经跌出新低了。

这是因为,港币跟美元是硬挂钩的,所以美联储加息,香港也得跟着加息,那么自然对流动性本来就不太好的港股来说,是雪上加霜。

当前港股就是遭遇很罕见的股灾。

不单单港股,全球股市其实都是在经历股灾。

这背后根源,主要原因就是美联储的激进加息。

关于美联储的激进加息,我已经分析很多了,这是我今年重点追踪的分析内容。

这是因为美联储激进加息影响确实很大。

除非我们已经完全跳出美元体系,不然我们就不可避免会受到美联储激进加息的影响,那只要这个影响存在,我们就得客观去重视,要不然就是对我们自己钱包不负责任。

(3)流动性危机

现在,全球金融市场,不单单是汇市和股市暴跌,债券市场更是跌得惨不忍睹。

美国10年期国债收益率,周五晚上一度飙升到3.79%,这是相当夸张的。

美国2年期国债收益率,更是飙升到了4.2%这个夸张的水平。

这是因为,市场已经预期,美联储明年都将保持在4.6%的高利率水平。

所以2年期国债收益率自然就飙到4%以上。

债券价格和收益率是反向关系,美债收益率飙涨,就意味着债券价格崩跌。

而且美债价格一跌,会带动全球债券价格崩跌。

所以,周五全球是出现“股债汇”三杀。

并且这种集体下跌的走法,已经外溢扩散到很多领域。

4%已经是很高的利率了。

美联储通过激进加息,开始回收全球美元的流动性。

这就必然导致全球美元会迟早发生流动性危机。

所以,最近,不但是股债汇三杀,而且黄金和石油价格也是出现大跌。

最近黄金也跌破了1680美元这个重要支撑点位。

下方主要看1560美元附近的支撑点位了。

国际原油价格最近也是跌跌不休,布伦特原油跌破87美元,美国原油跌破80美元。

我在年初有跟大家预警过,假如今年出现所有资产价格同步下跌,包括原油和黄金也同步大跌的话,那么有可能是世界金融危机爆发的一些征兆。

不过当前国际原油价格,也还没有出现类似2008年次贷危机那样的瀑布式下跌。

这个主要是跟当前俄乌冲突仍然还在持续有关。

一方面是世界经济衰退的预期强化,原油需求的减少,比较容易压低油价。

另外一方面,俄乌冲突的持续,地缘危机刺激原油价格上涨。

这两个因素互相对冲影响,所以,原油的价格暂时还比较难出现类似2008年次贷危机那样的瀑布式下跌,主要可能是持续阴跌为主。

但假如,连原油价格都出现瀑布式下跌,那么就基本可以肯定全球金融体系爆发严重的流动性危机,类似于2020年3月。

总体来说,虽然周五晚上,全球金融市场出现一些流动性危机的征兆,所有资产价格都出现暴跌,只有美元一枝独秀在末日狂欢。

但当前这个全球流动性危机的强度,还不算太强,顶多只是早期一些征兆。

然而,只要美联储持续激进加息,全球流动性危机的强度也会不断增强。

这次顶多还只是算一次预警,跟2020年3月那次的流动性危机还完全没得比。

但也足够警示大家了。

最后我再来单独说说A股和我一些感想。

(4)A股

在9月10日之后,A股也是出现一波大跌,又跌破了3100。

上证指数已经算比较坚挺了,创业板则跌得有些惨不忍睹。

已经逼近4月底的低点,创业板在5月和6月高达30%的涨幅,已经快跌没了。

A股在6月28日之前,是连续反弹了两个月。

当时又有不少人在高喊牛市,市场又开始有些狂热起来。

但在当前美联储激进加息的大环境下,还有各种地缘危机的影响,各种变数极多。

这种情况下,今年要出现所谓大牛市,是很不现实的。

所以,我在6月27日晚上,是专门写了篇文章,顶着压力给大家泼冷水。

当时我之所以会挑6月27日来写这篇文章,是因为当时我认为存在的一些风险还是比较大的。

我现在是比较少去专门用长文分析股市,

一般只有我认为风险比较大的时候,我才会连续写长文去系统性跟大家提醒要注意风险。

我比较集中跟大家提示风险的时间有,2020年的7月,2021年的1月,2021年的7月。

当时我都是连续写了好几篇万字长文,来提前跟大家预警股市的泡沫化风险。

说实话,这样的“预警”在危机爆发之前,往往是很吃力不讨好的。

特别是真正危机爆发之前,总有一些泡沫狂欢,会让绝大多数人都陷入在泡沫狂欢里不可自拔。

这次危机爆发之前,全球股市、虚拟货币都是在泡沫狂欢,美股出现翻倍式涨幅,所有东西都在不停的涨涨涨。

在这样一个氛围里,像我这样不停去跟大家提示风险,说世界金融危机可能要来了,其实压力一直是非常大的,因为很多人并不理解你为什么要这么做,只会觉得你是在危言耸听。

但实际上,我也只是把我所能看到多一些风险,跟大家讲清楚。

我是觉得,股市这样一个人人都想从你口袋里赚钱的地方,我们任何时候都是需要把风险意识放在第一位,要先保护好自己的本金,才能有机会真正赚到钱。

不然,我们凭运气赚来的钱,早晚也会因为运气亏回去。

这个道理很多人都懂,但问题是,市场氛围狂热的时候,人们往往就会把这个朴素道理给抛之脑后。

这个时候,就更需要有个人,能在关键时候出来给大家泼泼冷水,帮大家唤醒对风险意识的重视。

但往往危机爆发后,我就不太喜欢再去跟大家不断提醒风险,比如今年我就比较少专门写股市风险的长文分析了,因为今年股市跌太惨了,大家也很清楚风险已经降临,就不需要我再去频繁的跟大家提示风险。

反而会在股市大跌之后,来给大家做一些心理按摩,让大家不要恐慌。

另外强调一下,任何人都不可能100%预判对股市,因为没有人能100%预测未来。

我的一些观点,也只是概率性预判,只能参考,不要盲信盲从。

没有人应该是救世主,只有自己能救自己。

很多时候,虽然你是看到了一些别人看不到的风险,你说出来也确实是出于好意,希望能帮更多人规避风险。

但问题在于,你也不能保证自己每次判断都一定是对的。

既然如此,你就不能奢望你能帮到所有人,只能是力所能及的把自己观点表达清楚,至于别人怎么听、怎么做,如何判断和选择,就是需要大家自己独立思考,自主决策的事情。

我是星话大白,欢迎大家点赞支持。